Bonus investimenti in beni strumentali agevolato il bene ricevuto in prova

Recensione di Roberto Castegnaro Pubblicata il 04/02/2022

Autore: Testo di Legge Circ. Risoluzione Fonte: Agenzia Entrate del 04/02/2022

Il requisito previsto dalla normativa si può considerare esistente se la società prima di confermare l’acquisto del macchinario lo aveva utilizzato a titolo di prestito gratuito

Risposta n. 63 del 3 febbraio 2022.

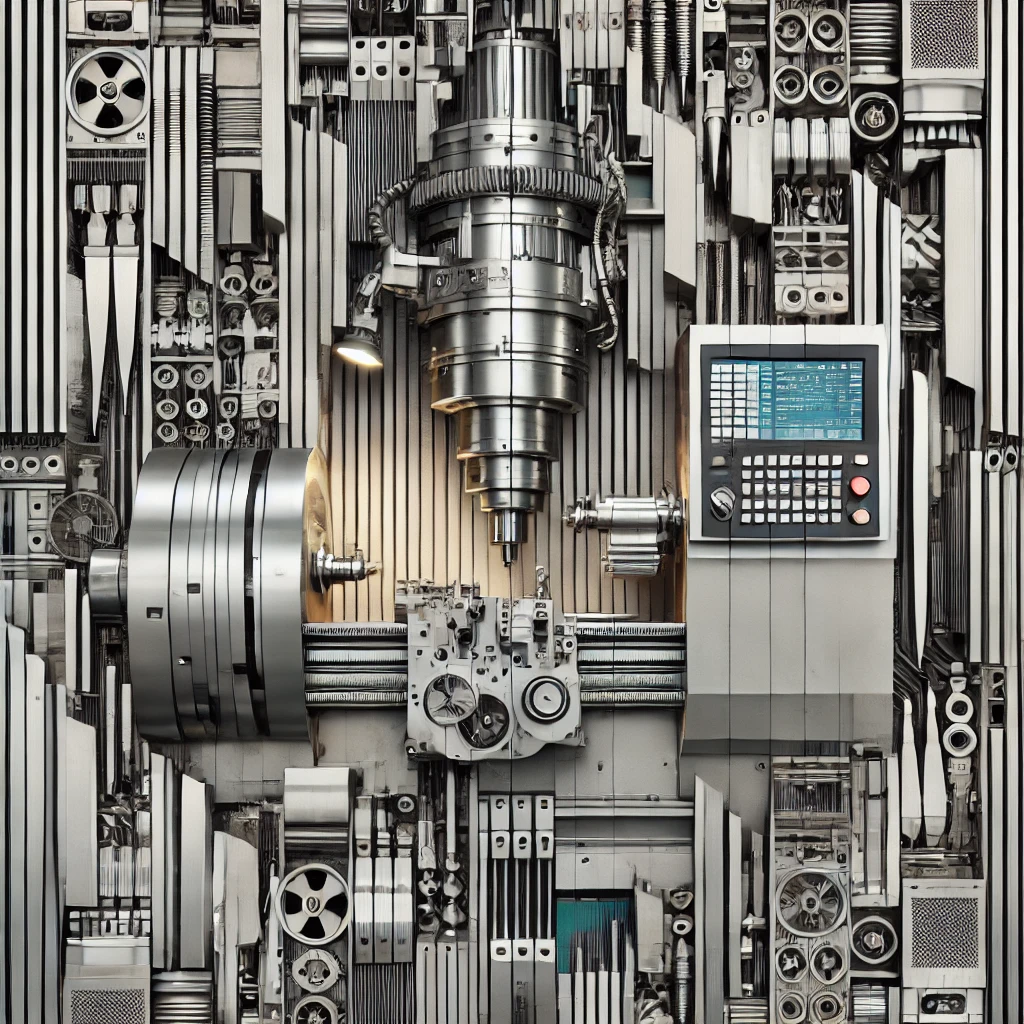

Una multinazionale che ha deciso di installare un macchinario da stampa nella sua nuova linea produttiva sottoscrivendo con il fornitore un “Free Lease Agreement” (comodato) che prevedeva la possibilità di un futuro acquisto.

Una volta avvenuto il trasferimento di proprietà, potrà usufruire del credito d’imposta per gli investimenti in beni strumentali nuovi, potendosi considerare il periodo del comodato d’uso come una sorta di periodo di prova del bene stesso che non rileva sul necessario requisito della novità.

In particolare, l’investimento, data l’elevata complessità tecnica, ha richiesto l'attuazione di un progetto di sviluppo realizzato in più fasi. In una prima fase, è stato stipulato un contratto (Free Lease Agreement) con ad oggetto il comodato d'uso gratuito del macchinario da stampa. Il macchinario si caratterizzava come un bene "nuovo" assemblato direttamente presso il sito produttivo e mai utilizzato prima.

Nel dettaglio, il “Free Lease Agreement”, precisa l’istante, prevedeva alla cessazione del contratto l’esercizio di un'opzione per l'acquisto del bene tramite un nuovo accordo, "Supply Agreement", fra l’istante acquirente e il fornitore, avente ad oggetto la compravendita sia del macchinario da stampa precedentemente dato in lease gratuito sia di altri beni necessari alla realizzazione della nuova linea produttiva. L’istante inoltre fa sapere che il pagamento dell’acconto per l’acquisto del bene e il saldo sono avvenuti rispettivamente a dicembre 2020 e a giugno 2021.

Dopo aver ricordato che il credito d’imposta per le imprese che effettuano investimenti in beni strumentali nuovi è disciplinato dall'articolo 1, commi da 184 a 197 della legge di bilancio 2020 e successivamente dall'articolo 1, commi da 1051 a 1063 della legge di bilancio 2021, l’Agenzia, in linea con la tesi del contribuente, ritiene che il macchinario in esame deve essere ammesso al bonus, essendo irrilevante la circostanza che sia stato inizialmente utilizzato in comodato d’uso.

Il credito in questione, ricorda in via preliminare l’Agenzia, riguarda gli investimenti in beni materiali strumentali "nuovi" e, di conseguenza, deve essere escluso per gli investimenti in beni già utilizzati.

Tuttavia, considerando il particolare caso rappresentato, in cui il macchinario in base ai due contratti di “Free Lease Agreement” e di “Supply Agreement" è stato utilizzato senza soluzione di continuità sempre dalla multinazionale istante, prima come comodatario poi come acquirente, l’Agenzia ritiene che il periodo del comodato può essere assimilato, ai fini agevolativi, a una sorta di periodo di prova, alla fine del quale il comodante può far scattare l'opzione di acquisto, senza che si verifichi alcuna interruzione nell'utilizzo dal punto di vista soggettivo e senza che vi sia alcun cambiamento dell’utilizzatore del bene. L’istante quindi potrà fruire del credito d’imposta per investimenti in beni strumentali nuovi.

Riguardo al secondo quesito, e cioè se al caso in esame siano applicabili le disposizioni della legge di bilancio 2020 o quelle della legge di bilancio 2021, l’Agenzia chiarisce che bisogna distinguere il caso degli investimenti per i quali alla data del 15 novembre 2020 (prima quindi della nuova disciplina) si sia proceduto all'ordine vincolante e sia stato versato l'acconto del 20% ("prenotazione"), dal caso degli investimenti per i quali non risulta effettuata alcuna prenotazione entro tale termine.

Nel primo caso, gli investimenti, sempre se completati entro il 30 giugno 2021, saranno disciplinati dalla legge di bilancio 2020, nel secondo caso invece si rendono applicabili le disposizioni successive.

In conclusione l’Agenzia, sulla base dei fatti rappresentati nell’interpello, ritiene che la disciplina debba essere quella contenuta nella legge di bilancio 2021 in quanto l’istante, alla data del 15 novembre 2020, non aveva ancora effettuato alcuna prenotazione dell'investimento.

Indietro