LEGGE DI BILANCIO 2019 LA CIRCOLARE

Recensione di Roberto Castegnaro Pubblicata il 11/04/2019

Autore: Testo di Legge Circ. Risoluzione Fonte: Agenzia Entrate del 11/04/2019

Con la mega circolare n. 8/2019 del 10 aprile 2019 l'Agenzia affronta le disposizioni di carattere fiscale dell’ultima legge di bilancio (n. 145/2018).

circolare n. 8/2019 del 10 aprile 2019 sono le disposizioni di carattere fiscale dell’ultima legge di bilancio (n. 145/2018). In essa l’Agenzia delle entrate riversa le risposte a quesiti fornite in occasione di recenti eventi in videoconferenza con la stampa specializzata.

Si spazia dalla disciplina dell’iper ammortamento a quella del riporto delle perdite per i soggetti Irpef, dal bonus ricerca e sviluppo al “saldo e stralcio”, ossia la definizione agevolata dei debiti tributari per i contribuenti in difficoltà economiche.

Sono presenti anche commenti ad alcune misure contenute nel Dl 119/2018 (“collegato fiscale”), come l’estensione dell’istituto del Gruppo Iva ai gruppi bancari cooperativi, la modifica della soglia di accesso all’interpello sui nuovi investimenti, l’estensione del regime di “adempimento collaborativo” nel caso di società partecipanti al Gruppo Iva.

In premessa, è precisato che ulteriori interpretazioni e soluzioni a questioni applicative saranno fornite in successivi documenti tematici.

Ecco alcuni dei principali chiarimenti.

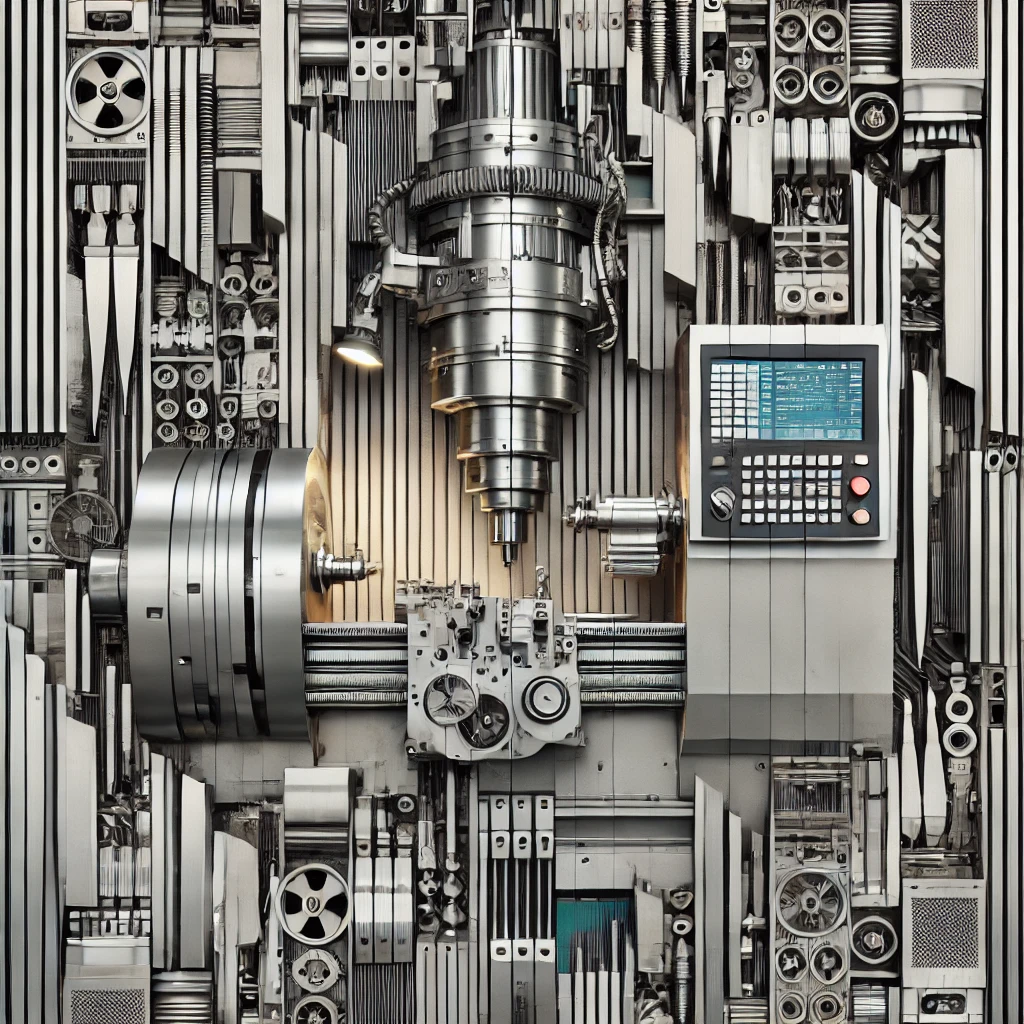

Proroga e rimodulazione della disciplina dell’iper ammortamento (commi 60-65)

I limiti introdotti dal nuovo regime (maggiorazione del 170% per gli investimenti fino a 2,5 milioni di euro, 100% per gli investimenti oltre 2,5 milioni e fino a 10 milioni, del 50% per gli investimenti oltre 10 milioni e fino a 20 milioni) riguardano solo i “nuovi” investimenti, ossia quelli effettuati dal 1° gennaio al 31 dicembre 2019, ovvero fino al 31 dicembre 2020, a condizione che entro il 31 dicembre 2019 l’ordine risulti accettato dal venditore e sia avvenuto il pagamento di acconti in misura almeno pari al 20 per cento.

Se i prescritti documenti (dichiarazione del legale rappresentante, eventuale perizia, attestato di conformità) sono acquisiti dall’impresa entro il periodo d’imposta in cui il bene è interconnesso al sistema aziendale di gestione della produzione o alla rete di fornitura, l’agevolazione è fruibile solo a decorrere dal periodo d’imposta in cui si realizza il requisito dell’interconnessione (in proposito, il ministero dello Sviluppo economico, nella circolare 48160/2019, ha affermato che, in caso di perizia giurata, è sufficiente che entro la data di chiusura del periodo d’imposta si proceda al giuramento della stessa).

Il recupero dell’iper ammortamento, oltre che alle destinazioni a strutture produttive situate all’estero, si applica a tutte le cessioni dei beni agevolati, indipendentemente dal fatto che siano effettuate verso l’Italia o verso l’estero.

Il trasferimento di un bene agevolato all’interno di un compendio aziendale oggetto di un’operazione straordinaria, diversamente dall’ipotesi del trasferimento del singolo cespite, non vanifica la finalità sottesa alle norme agevolative, in quanto l’azienda mantiene lo stesso livello “qualitativo”. Pertanto, il mutamento della titolarità di un’azienda (o di un suo ramo) che contiene uno o più beni agevolati non fa venir meno l’iper ammortamento, la cui fruizione continuerà, in capo all’avente causa, secondo regole, costi e dinamica temporale originariamente determinati in capo al dante causa, prescindendo dal sopravvenuto cambio di proprietà del complesso aziendale.

Disciplina del riporto delle perdite per i soggetti Irpef (commi 23-26)

L’intervento normativo sull’articolo 8 del Tuir ha determinato, in particolare per le imprese minori, la possibilità di scomputare le perdite d’impresa esclusivamente dai redditi di quella stessa categoria e non anche dagli altri che concorrono al reddito complessivo; potranno essere utilizzate in compensazione dei redditi dei periodi d’imposta successivi senza limiti di tempo, ma in misura non superiore all’80% del reddito d’impresa relativo a ciascun esercizio, per l’intero importo che vi trova capienza. In altre parole: non è possibile compensare perdite d’impresa eccedenti l’80% del reddito d’impresa né eseguire una parziale riduzione del reddito di impresa/partecipazione, rinviando agli anni successivi la quota non utilizzata.

Analogamente, l’intervento sull’articolo 116 del Tuir comporta che anche le perdite attribuite ai soci dalle Srl trasparenti sono riportabili senza limiti di tempo, sempre nei limiti dell’80% degli altri redditi d’impresa conseguiti in ciascun anno e per l’intero importo che trova capienza in essi.

Circa le imprese commerciali, le Snc e le Sas in contabilità ordinaria, alle perdite maturate prima della legge di bilancio 2019, si applica la nuova regola di riporto, con possibilità, quindi, di spostare in avanti senza vincoli temporali anche le perdite per le quali il quinquennio non era già scaduto prima del 2018.

Per le imprese commerciali di cui all’articolo 66 del Tuir, le perdite 2017, non compensate nel triennio 2018-2020 in applicazione delle nuove disposizioni normative, saranno utilizzabili nei successivi esercizi secondo il nuovo meccanismo di riporto, senza limiti di tempo, nella misura dell’80 per cento.

Le limitazioni previste dal regime transitorio in relazione all’utilizzo delle perdite prodotte negli anni 2017-2019 dai soggetti in contabilità semplificata si applicano anche se l’impresa ha poi adottato la contabilità ordinaria.

Le perdite d’impresa realizzate dai contribuenti forfetari prima dell’ingresso nel regime, realizzate nei periodi di applicazione della contabilità ordinaria, sono utilizzabili solo per abbattere il reddito d’impresa e sono riportabili senza limiti di tempo, in misura non superiore all’80% dei relativi redditi conseguiti. Invece, se le perdite realizzate dai forfetari prima di entrare nel regime si riferiscono a periodi d’imposta in cui gli stessi possedevano i requisiti delle imprese minori, solo le perdite maturate dal 2017 sono riportabili con le nuove modalità indicate nell’articolo 8 del Tuir e nel rispetto del regime transitorio.

Le modifiche apportate all’articolo 8 non si riflettono sulla disciplina speciale per i contribuenti minimi: le perdite generatesi nel corso dell’applicazione di quel regime sono scomputate dal reddito d’impresa, arte o professione dei periodi d’imposta successivi, ma non oltre il quinto, per l’intero importo che trova capienza in essi.

Disciplina del credito d’imposta per attività di ricerca e sviluppo (commi 70-72)

Per quanto concerne le tipologie di spese ammissibili per il calcolo del beneficio, viene ora data rilevanza anche ai costi sostenuti per l’acquisto di materiali, forniture e altri prodotti analoghi direttamente impiegati nelle attività di ricerca e sviluppo, anche per la realizzazione di prototipi o impianti pilota relativi alle fasi della ricerca industriale e dello sviluppo sperimentale. Tale novità produce effetto dal periodo di imposta successivo a quello in corso al 31 dicembre 2018, restando ferma l’esclusione di tali spese nei periodi di imposta precedenti. Ai fini del calcolo del beneficio, stante il principio di omogeneità dei dati da porre a raffronto, a partire dal 2019, il parametro storico dovrà essere ricalcolato, aggiungendo i medesimi costi sostenuti nel triennio 2012-2014. Tuttavia, se l’inclusione della nuova tipologia di spese nel calcolo della media storica e dei nuovi investimenti determini una riduzione dell’eccedenza agevolabile, l’impresa può rinunciare a tale inclusione.

Il nuovo criterio di calcolo del beneficio spettante, che tiene conto delle differenti aliquote applicabili alle diverse tipologie di spese ammissibili, non interferisce con la formazione del parametro storico (media del triennio 2012-2014); opera, infatti, direttamente sull’eccedenza agevolabile, individuando la quota cui applicare l’aliquota del 50% e quella restante cui applicare l’aliquota del 25% in ragione della diversa incidenza delle varie tipologie di spese su quelle complessivamente sostenute nel periodo.

La nuova previsione secondo cui la fruizione del credito è subordinata all’avvenuta certificazione della documentazione contabile delle spese, nel senso che l’utilizzo in compensazione del credito maturato in un certo periodo (a decorrere dal successivo) non potrà iniziare se non a partire dalla data in cui è adempiuto l’obbligo di certificazione, si applica già a partire dal credito d’imposta maturato per il 2018.

L’attività di certificazione della documentazione contabile delle spese volta ad assicurare la verifica della regolarità formale dei documenti e dei contratti rilevanti ai fini dell’applicazione della disciplina agevolativa e la loro corrispondenza alle scritture contabili e alle risultanze di bilancio, considerate la natura e le finalità della stessa, non può essere svolta con criteri di selezione a campione dei documenti o dei contratti da verificare.

Sempre in materia di adempimenti, è stato introdotto l’onere, per l’impresa, di predisporre una relazione tecnica che illustri il progetto intrapreso, l’avanzamento e tutte le altre informazioni utili a individuare i lavori ammissibili al bonus. Al riguardo, la circolare sottolinea che l’attività di controllo non consiste solo nella verifica dell’effettività, ammissibilità, pertinenza e congruità delle spese indicate dall’impresa, ma presuppone anche l’analisi dei contenuti di ricerca e sviluppo delle attività svolte.

In merito alla disposizione secondo cui il credito spetta anche al commissionario residente che effettua lavori di ricerca e sviluppo per conto di un soggetto non residente e per la quale si è ora puntualizzato che, in tale ipotesi, le attività devono essere eseguite direttamente dal commissionario residente in laboratori e strutture situate sul territorio nazionale, la circolare precisa che, se nel frattempo sono stati adottati comportamenti difformi da quello indicato, determinando un beneficio più grande di quello spettante, qualora il maggior credito sia stato già fruito in compensazione, è possibile regolarizzare, senza applicazione di sanzioni, versando l’importo del credito indebitamente utilizzato e i relativi interessi e presentando apposita dichiarazione integrativa.

Detrazioni fiscali sulle spese per le infrastrutture di ricarica (comma 1039)

La nuova detrazione fiscale, ai fini delle imposte sui redditi, per l’acquisto e la posa in opera di infrastrutture di ricarica per i veicoli alimentati a energia elettrica spetta sia ai soggetti passivi Irpef sia a quelli Ires che sostengono le spese per gli interventi agevolabili, purché possiedano o detengano l’immobile o l’area in base a un titolo idoneo e le spese siano rimaste a loro carico.

Fermo restando che ciascun contribuente può usufruire della detrazione massima di 1.500 euro per periodo di imposta, il limite di spesa di 3mila euro va riferito a ciascun intervento, per cui, se il costo è sostenuto da più soggetti, lo stesso, nel tetto dei 3mila euro, deve essere ripartito tra gli aventi diritto.

Sono ammesse al beneficio anche le opere strettamente funzionali alla realizzazione dell’intervento (ad esempio, i costi di allaccio), sempre nel limite complessivo di 3mila euro.

Incentivi per l’acquisto di veicoli elettrici ed ecotassa (commi 1031-1047)

Il soggetto passivo della “ecotassa” è esclusivamente l’acquirente del veicolo le cui emissioni rientrano nei parametri indicati dal comma 1042, anche se il versamento dell’imposta può essere effettuato anche da “chi richiede l’immatricolazione in nome e per conto dell’acquirente”, ad esempio il concessionario.

Pertanto, la responsabilità del corretto e tempestivo versamento dell’imposta ricade unicamente sull’acquirente che, ai fini di futuri controlli da parte dell’amministrazione finanziaria, deve acquisire, da chi ha provveduto al versamento in suo nome e per suo conto, la documentazione attestante il pagamento dell’imposta.

In merito al trattamento Iva della somma erogata dall’acquirente al concessionario per il pagamento dell’ecotassa, l’importo è escluso dalla base imponibile quale anticipazione effettuata in nome e per conto della controparte (articolo 15, Dpr 633/1972).

Per quanto riguarda la documentazione che l’acquirente deve conservare per attestare, in caso di controlli da parte dell’Agenzia delle entrate, che l’acquisto è avvenuto prima del 1° marzo 2019 (e, quindi, non è da assoggettare all’ecotassa), può essere utile qualunque contratto e/o documento che contenga gli elementi costitutivi del passaggio di proprietà del veicolo.

Per le vetture intestate ai costruttori (le “company car” utilizzate dalla medesima impresa costruttrice), non configurandosi alcun atto di acquisto, l’“ecotassa” non è dovuta.

Saldo e stralcio (commi 184-199)

Se i debiti sono imputati all’erede del contribuente debitore, lo stesso può avvalersi della definizione in quanto, subentrando nell’universalità dei beni del defunto, diviene titolare anche del debito del de cuius (al netto delle sanzioni, intrasmissibili per legge). Nell’ipotesi di più eredi, l’accesso al saldo e stralcio da parte di uno di essi determina l’estinzione del carico, a prescindere dal comportamento degli altri.

Invece, per i debiti derivanti dalla liquidazione delle dichiarazioni delle società di persone di cui la persona fisica è socio e, pertanto, soggetto coobbligato in via sussidiaria, il socio-persona fisica non può avvalersi del saldo e stralcio in quanto il soggetto d’imposta è la società e, pertanto, il debito è escluso dall’ambito applicativo della definizione agevolata. Il socio-persona fisica potrà comunque accedere alla definizione con riguardo ai debiti derivanti dalla liquidazione delle proprie dichiarazioni, comprensive anche del reddito di partecipazione imputato per trasparenza.

Imposta sostitutiva sui compensi derivanti da attività di lezioni private e ripetizioni (commi 13-16)

Le somme tassate con l’imposta sostitutiva non concorrono al reddito complessivo né rilevano ai fini del riconoscimento e della determinazione di detrazioni, deduzioni e altre agevolazioni fiscali. Rilevano, invece, ai fini della determinazione della situazione economica equivalente (Isee). I codici tributo per il versamento di acconto e saldo saranno istituiti con apposita risoluzione.

Estensione al familiare coadiuvante dei benefici fiscali del coltivatore diretto (comma 705)

Si tratta, in particolare: nel comparto delle imposte sul reddito, della non concorrenza alla formazione della base imponibile, per gli anni 2017, 2018 e 2019, dei redditi dominicali e agrari (per i familiari, quindi, soltanto per l’anno d’imposta 2019); relativamente ai trasferimenti di terreni agricoli, dell’assoggettamento alle imposte di registro e ipotecaria in misura fissa e all’imposta catastale con aliquota dell’1 per cento.

Indietro